TrendForce集邦咨询:大容量存储需求看涨,带动2024年第一季Enterprise SSD营收季增逾六成

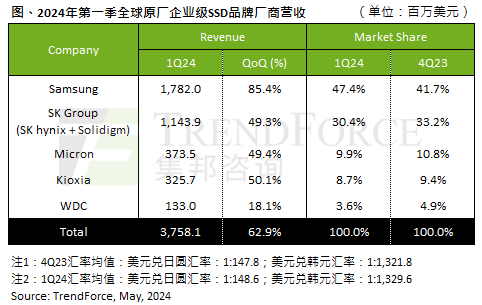

据TrendForce集邦咨询研究,受到供应商减产影响,自2023年第四季起涌进的大容量订单需求尚未被完全满足,加上其它终端产品欲凭借建置低价库存的采购策略而扩大订单,同时,AI服务器带动大容量存储需求明显成长,部分北美客户开始扩大采用QLC大容量SSD取代HDD,带动第一季Enterprise SSD采购位元季增逾两成,在量价齐涨的情况下,2024年第一季Enterprise SSD营收达37.58亿美元,季增62.9%。

TrendForce集邦咨询表示,第二季AI服务器对大容量SSD的需求持续看涨,除了推升第二季Enterprise SSD合约价格续涨超过两成,预估第二季Enterprise SSD营收成长幅度仍有机会续增20%。

QLC大容量产品的需求动能明显优于其他容量,三星(Samsung)及SK集团(SK Group;SK hynix & Solidigm)旗下的Solidigm占有优势。三星方面,作为北美客户Enterprise SSD产品的主要供应商,订单成长明显优于其他业者,加上能供应QLC Enterprise SSD产品,带动第一季Enterprise SSD营收达17.82亿美元,季增85.4%,而受惠北美需求仍强劲,第二季营收可望再季增三成以上。

SK集团方面,旗下Solidigm长期耕耘QLC Enterprise SSD产品,随着AI客户扩大采用,订单呈现翻倍成长,带动第一季Enterprise SSD营收达11.44亿美元,季增49.3%。第二季同样持续受惠大容量SSD订单支撑,预估营收可望再成长逾三成。美光(Micron)受惠于量价齐涨,第一季Enterprise SSD营收达3.74亿美元,季增49.4%。

铠侠(Kioxia)第一季Enterprise SSD营收达3.26亿美元,季增50.1%。第二季持续获北美客户订单支撑,营收有望再季增约两成。西部数据(Western Digital)客户群多集中北美,但由于产品线较局限,营收仅季增18.1%,达1.33亿美元。

值得注意的是,西部数据也同样积极争取大容量存储产品出货,未来将会量产162 层QLC SSD,甚至为了加速量产PCIe 5.0 SSD,打破自行开发主控IC惯例,开始与第三方主控厂商共同研发新一代产品,显示出西部数据积极扩大产品规模,支撑Enterprise SSD产品营收稳定向上的决心。