汽车行业的“自研芯片派”正在持续扩大。

5月30日,吉利汽车正式发布了联合星纪魅族共同打造的“银河Flyme Auto”智能座舱系统。据悉,银河Flyme Auto采用的是吉利自研并量产了的7nm车规级座舱芯片“龍鷹一号”,其内置了8核CPU、14核GPU,支持2.5K高清视频播放,同时具备更高阶的AI应用持续拓展实力。

而就在不久前,本田汽车也宣布,将与IBM签订谅解备忘录,计划共同研发软件定义汽车(SDV)的下一代半导体和软件技术。这一合作旨在加速智能/人工智能技术在2030年及以后的应用,特别是在自动驾驶和先进驾驶辅助系统领域。

近年在车用芯片技术研发上有所布局的并不止吉利及本田。据不完全统计,上汽、一汽、北汽、广汽、东风、吉利、比亚迪、长城、理想、小鹏、蔚来等一系列车企品牌均已对汽车芯片进行布局。

当下,几乎所有的科技产品,都离不开芯片的加持。随着电动化和智能化成为全球汽车行业的重要风向,车企入局汽车芯片自研领域也已经成为一种趋势。

谁在自研芯片?过去,车企所需的半导体主要依赖一级供应商。而两三年前的“缺芯”潮使得车企在减产、涨价、延迟交付,甚至工厂停产的情况下,更加重视零部件自给自足。

以在自研技术领域持续深耕,涉足的芯片类别也较多的比亚迪为例,早在2005年,其旗下的比亚迪半导体便开启了IGBT自研之路,从事功率半导体、智能控制MCU、智能传感器及光电半导体的研发生产,现已成为国内知名的IGBT制造商。

自研芯片方面,比亚迪半导体还涉足多款车规级芯片,2020年,其为发布的汉EV高性能四驱版提供了SiC芯片。此前36氪报道,比亚迪的智能驾驶芯片自研计划由比亚迪半导体团队牵头。今年一月,比亚迪官方其“梦想日”活动上表示,比亚迪全栈自研的智能驾驶,以及全产业链自研自造的实力,可以大幅度降低智驾体验的门槛。

这些自研技术的竞争优势,使得比亚迪在整个汽车行业受“缺芯”困扰的三年疫情期间,依然能够保证供应链的稳定性,并实现了销量突破。

参考比亚迪的做法,直接投入自主研发,以保证零部件的稳定供应,已经成为多家车企的共识。

以“蔚小理”为代表的造车新势力车企就在加码自研芯片,力图追赶龙头车企比亚迪及特斯拉,并在激烈的新势力车企竞争中占据一席之地。

△制表:全球半导体观察

△制表:全球半导体观察

其中,新势力车企中投入力度相对较大、步伐较为快速的蔚来,在去年年底,公布了其自研的第一款芯片产品——激光雷达主控芯片“杨戬”。该自研芯片将为激光雷达降低50%的功耗,延迟降低30%,同时还实现了降本。同时,还与图达通猎鹰LiDAR配合,替代原有的FPGA和ADC等价值不菲的第三方芯片,宣称将为蔚来每辆车节省几百元的BoM成本。

理想汽车方面,近段时间以来,自研芯片的布局动态可谓紧锣密鼓:2023年年初已开始布局自动驾驶芯片及自研车规级MCU芯片,功率半导体产线也已经动工;同年11月更是曾有消息称其在新加坡组建团队,从事SiC功率芯片的研发。而安森美也于今年1月正式宣布与理想汽车续签长期供货协议。

如今车企关注自研技术的原因,还源自对关键技术的控制和提升竞争力的需求。

在当下“没有最低只有更低”、技术及价格持续内卷的汽车行业,不少车企盈利下滑,陷入“降价会死、不降价死得更快”的两难境地。

面对日趋激烈的行业竞争,想要在一轮又一轮的行业洗牌中活下来,车企必须在成本端留出足够生存的空间。与此同时,还要提升技术壁垒,建造自身的“护城河”。

而在自研技术中,自研芯片不但需要投入更多研发成本、门槛更高,还允许车企按照自身产品的特定需求来设计芯片,可以在建立更难以“攻破”的技术门槛的同时,更好地控制成本、优化性能和实现产品差异化。例如,特斯拉自研的FSD芯片就专门为自动驾驶功能设计,通过优化处理速度和能效,提升了整车的自动驾驶性能,其FSD技术也成为了特斯拉核心竞争力之一。

车企争夺领域—碳化硅“上车量”从功率半导体到MCU芯片,从传感器芯片到座舱SoC,从存储芯片到通信芯片,从小算力ECU到大算力AI芯片……随着新能源智能汽车技术的迅速发展,汽车的“含芯量”无疑被推到了一个新的高度。车载芯片已经成为车企的新竞争赛道。

此外,800V碳化硅(SiC)高压平台、自主研发电机技术和电池技术,也与芯片技术紧密相关,尤其是在电动汽车的系统控制和能源效率管理方面。

其中,随着800V高压超充开始成为中高端车型的标配,碳化硅的“上车量”,也成为车企们争夺的技术领域:自2018年特斯拉率先将意法半导体生产的第二代SiC应用于Model 3以来,碳化硅提高效率、支持高压快充技术、耐高温性能、减轻重量和体积等优势被业界所熟知并接受。如今,汽车产品采用碳化硅功率器件,就如同为其贴上了高性能、高端的专属标签,其定价也就水涨船高。

业界普遍认为,单纯将IGBT替换为碳化硅,主驱逆变器的效率能提升5%-10%。

从成本效益来看,虽然碳化硅的初始成本可能高于传统硅基器件,但其在提高效率和性能方面的长期收益使得这一投资变得划算,特别是对于追求高性能和高效率的中高端车型。

理想汽车就曾在去年的一次电话会议中提到,800V+SiC可以将效率提升15%。以2021年电池成本132美元/kWh来算,假设采用碳化硅将效率提升10%,那么一辆100kWh的电动汽车,在同样的续航里程情况下,电池成本可以节省1320美元。

自筹备以来就受全网关注的小米汽车,就因“全系全域碳化硅”而引发热议。小米汽车方面表示,小米SU7 Max采用小米自研800V碳化硅高压平台,最高电压达到871V。小米汽车产品经理潘晓雯更是发文称:“小米SU7全系全域碳化硅,不仅前后电驱都是碳化硅,就连车载充电机(OBC)和热管理系统的压缩机都用了碳化硅。”

据不完全统计,上汽、广汽、吉利、长安、蔚来、小鹏、理想等主流车企均推出了800V高压车型。市面上已经发布的800V高压车型已超过50款,其中部分车型为自研的800V高压平台。而华为主导合作的车型中,阿维塔11和12、北汽阿尔法S·HI版、智界S7、问界M9等车型均支持800V高压快充。

第三代半导体材料如碳化硅(SiC)和氮化镓(GaN),相比传统的硅(Si)材料,具有更高的电子迁移率、更好的热稳定性和更高的耐电压特性。这些特性使第三代半导体在高频、高功率和高温环境下表现出色,非常适合用于电动车和通信设备等高要求应用。

通过整合自研芯片和第三代半导体技术,车企能够在技术和成本上获得更大的优势,从而在未来的市场中占据更有利的位置。

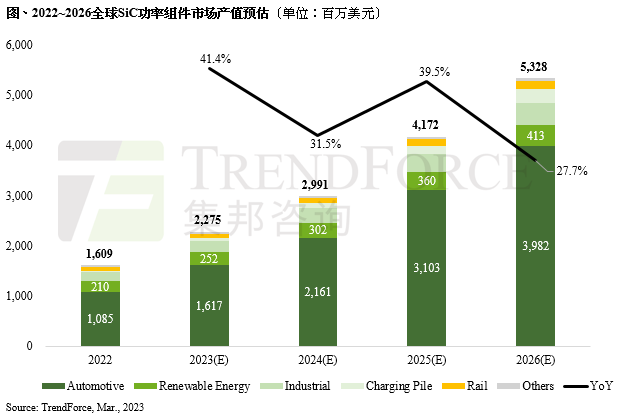

根据TrendForce集邦咨询的数据,SiC功率元件的前两大应用为电动汽车与再生能源领域,2022年市场产值分别达到10.9亿美元和2.1亿美元,占整体SiC功率元件市场产值的67.4%和13.1%。

TrendForce集邦咨询预期,至2026年SiC功率元件市场产值可望达到53.3亿美元。主流应用仍将依靠电动汽车和再生能源,电动汽车的市场产值预计可达39.8亿美元,年复合增长率(CAGR)约38%;再生能源则达4.1亿美元,年复合增长率约19%。

结 语回到最初的问题:为何车企要自研芯片?

在车企的竞争日益激烈的今天,掌握自主研发芯片技术,不但能减少对外部供应链的依赖、增强市场适应性、在成本控制和技术创新上拥有更大的主动权,也已经成为了市场评判一个车企竞争力的重要标准。

此前一概被业界认为是“重制造、轻智能”的比亚迪无疑也意识到了这点——今年4月24日,比亚迪董事长王传福在地平线2024智驾科技产品发布会上表示:“新能源车上半场看电池,下半场看芯片。”新能源车的半导体革命正在持续。

在电动化与智能化大势下,全球汽车市场也在急速前行,推动第三代半导体高歌猛进发展:碳化硅签单不断,8英寸碳化硅晶圆持续放量;氮化镓应用市场逐步扩展,正向数据中心、可再生能源以及新能源汽车市场持续推进,未来前景广阔。

6月19日(周三),TrendForce集邦咨询将在深圳福田隆重举办“2024集邦咨询半导体产业高层论坛(TrendForce Semiconductor Seminar 2024)”。

届时,集邦咨询资深分析师龚瑞骄将发表《SiC/GaN功率半导体市场格局与应用分析》的主题演讲,敬请期待!

封面图片来源:拍信网